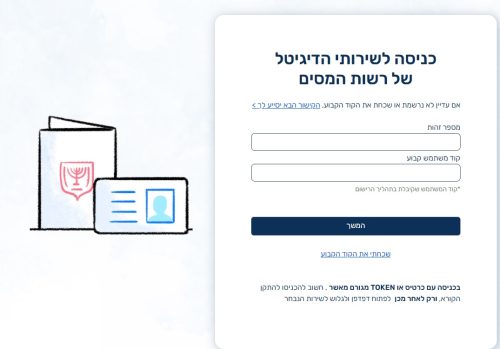

רישום לאזור האישי במס הכנסה – צעד אחר צעד

תוכן עניינים הוראות רישום לאזור האישי במס הכנסה למה בכלל להירשם לאזור האישי במס הכנסה?

דף הבית » קצבה מזכה לשנת 2023

מתכנן פיננסי CFP, מתכנן פרישה. מומחה בתחום הפנסיוני ובתחום המיסוי הפנסיוני. ליווי בכירים בפרישה וליווי משפחות אמידות.

ההגדרה של קצבה מזכה היא קצבה שמשלמים עליה מס. זו יכולה להיות פנסיה תקציבית, קרן פנסיה או ביטוח מנהלים ואף אובדן כושר עבודה, אך בגלל שבעת הפקדת הכספים קיבלתם הטבות מס – תצטרכו לשלם מס כשתקבלו את הקצבה.

עם זאת, קיימות אפשרויות שונות לקבל פטור ממס – גם על קצבה מזכה. אז מה עוד כדאי לדעת על קצבה מזכה והכי חשוב – איך לחסוך אלפי שקלים ולקבל את הפטור?

מה ההבדל בין קצבה מזכה לבין קצבה מוכרת? מדובר למעשה על שתי הגדרות של מס הכנסה למטרות מיסוי שונה על שני סוגי הקצבאות:

למרות האמור מעלה, אפשר לקבל פטור ממס על קצבה מזכה – במסגרת תיקון 190 (תכף נסביר למה הכוונה).

המשמעות של תקרת קצבה מזכה היא שמסכום זה גוזרים את סך הקצבה הפטורה ממס שלכם שהמקסימום פטור הוא 52% מתקרה מזכה, סכום השווה ל- 4742 ש"ח בשנת 2023.

והמינימום פטור הוא 17% מתקרה מזכה, סכום השווה ל- 1550 ש"ח בשנת 2023.

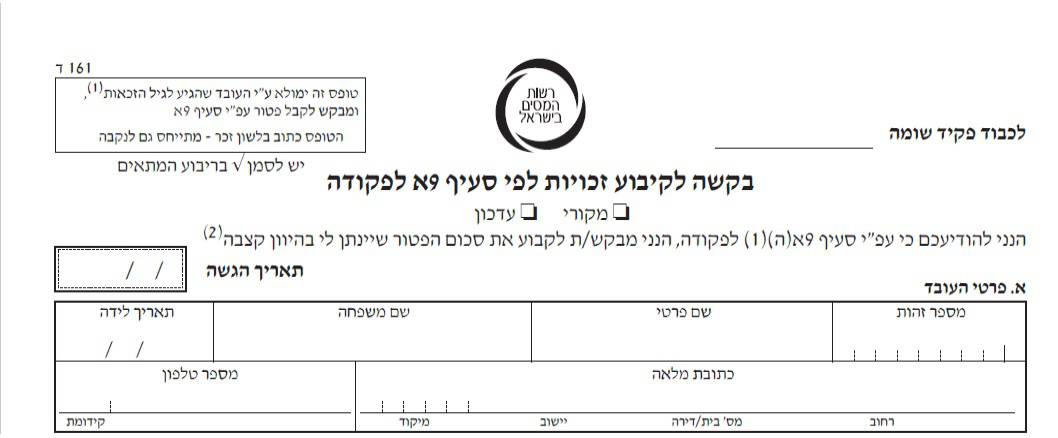

איך קובעים את הפטור – הפטור נקבע בתהליך של קיבוע זכויות על ידי הגשת טופס 161 ד ועוד מסמכים רבים אחרים.

על תהליך קיבוע הזכויות ניתן לקרוא בקישור הבא: קיבוע זכויות.

תקרת קצבה מזכה עומדת על 9,120 ש"ח נכון לשנת 2023.

חישוב גובה הפטור ממס הכנסה על קצבה מזכה נעשה על ידי נוסחת קיזוז, הכוללת חישוב של אחוז הפטור על קצבה מזכה.

עד סוף שנת 2011 שיעור הפטור המרבי עמד על 35% מתקרת קצבה מזכה.

החל משנת 2012, נוסף על כך מרכיב של "פטור נוסף", שעלה בהדרגה עם השנים.

לכן עבור תקרת קצבה מזכה בשנים 2020/2021/2022/2023, שיעור הפטור הבסיסי לא השתנה והוא עומד על 35% מהקצבה המזכה.

עליו נוספו עוד 17%. כלומר – השיעור הכולל של פטור על קצבה מזכה עומד על 52% נכון לשנת 2023.

מה שכן השתנה בין השנים 2020 – 2023 הוא סכום תקרת הקצבה המזכה:

מן הראוי לציין כי תקרת קצבה מזכה עולה עם השנים ולכן חשוב להתעדכן.

תיקון 190 למס הכנסה מציג יתרונות וחסרונות חדשים לבעלי קצבה מזכה:

הוא מגדיל את שיעור הפטור מצד אחד, אך מצד שני, עובדים רבים אינם זכאים לפטור בעת הפרישה.

בנוסף, הוא מאפשר לבצע היוון קצבה (משיכה בסכום חד פעמי) פטורה ממס בשיעור גדול יותר מבעבר, אך בפועל רק חלק קטן מהפורשים זכאי לקבל פטור על היוון קצבה.

המשמעות הפשוטה היא, שכדאי לתכנן היטב את הזמן הנכון למשוך את הקצבה המזכה, כדי ליהנות מפטור, שיכול להסתכם בסכומים משמעותיים.

כדאי גם לדעת כי לפי תיקון 190, חישוב המס על קצבה מזכה כולל גם את מענקי הפרישה הפטורים ממס, ששולמו לפורש במהלך 32 השנים שקדמו לגיל פרישה, מה שיכול להשפיע משמעותית על שיעור המס ולהגדיל אותו!

ישנן גם הוראות מעבר שפורסמו בתיקון 190 בשנת 2012 המתייחסות למי שפדה פיצויים פטורים לפני שנת 2012.

כדי לקבל פטור מקצבה, עליכם להגיע לגיל הזכאות, העומד כיום בגיל בין 62 ל-65 (תלוי שנת לידה) לאישה, או 67 לגבר.

גם פורשים עקב נכות קבועה של 75% ומעלה יהיו זכאים לפטור על קצבה מזכה.

שימו לב: בפרישה עקב נכות יש לדרוש מהמעסיק לסמן בטופס ה-161 סעיף "פרישה עקב נכות".

נוסף על כך, משיכה של פיצויים פטורים, או היוונים פטורים לאורך שנות העבודה – תקטין את הפטור על הקצבה ותגדיל את המס שאותו תשלמו על הפנסיה החודשית.

כדי לקבל את הפטור על קצבה מזכה, עליכם למלא טופס 161ד' למס הכנסה:

בטופס 161ד', אתם מפרטים כיצד אתם רוצים לממש את יתרת ההון הפטורה – האם תרצו לקבל פטור על קצבה חודשית מזכה, או על היוון קצבה – משיכת סכום חד פעמי.

ניתן גם לשלב את שני הפתרונות על ידי משיכת סכום חד פעמי של חלק מהקצבה וקבלת יתרת הסכום בתור קצבה חודשית.

בנוסף, בעת מילוי הטופס תציינו גם אם במהלך 32 השנים שקדמו לגיל פרישה ביצעתם משיכה של מענקים ופיצויים פטורים ממס.

אם אכן ביצעתם משיכה כזאת, תשלמו יותר מס ותישאר לכם יתרת הון פטורה קטנה יותר.

המשמעות היא, שבעצם מילוי הטופס אתם מקבעים את הזכויות שלכם מול מס הכנסה ולאחר אישור הטופס לא תוכלו לערער או לשנות את ההחלטה.

לכן חשוב לבצע את מילוי הטופס בכובד ראש, לאחר שאתם מבינים לעומקה את המשמעות, את היתרונות ואת החסרונות של ההחלטה שאתם מקבלים לגבי אופן משיכת הקצבה והתזמון שלו.

אין ספק כי חישוב הזכויות שלכם בין קצבה מזכה לבין קצבה מוכרת לבין פיצויים ומענקים שקיבלתם עליהם פטור לאורך שנות העבודה שלכם הוא מורכב.

משום כך חשוב להתייעץ עם גורמים מקצועיים בעלי ידע מעמיק וניסיון עשיר שמבינים בדיוק כיצד פועלת המערכת, אילו שינויים חלו עם השנים, אילו זכויות מגיעות לכם ומהי הדרך הטובה ביותר לממש את הזכויות הללו כדי להרוויח אלפי שקלים נוספים.

במקרים מסוימים הסכומים יכולים להגיע לעשרות ומאות אלפי שקלים – אם אתם מנהלים בצורה נכונה ומקצועית את הכספים שלכם.

המדינה מעניקה לכם הזדמנות פז להרוויח הרבה יותר כסף לקראת פרישה!

בואו לממש אותה בצורה מיטבית עם הצוות המקצועי של תאודור – פירמת בוטיק לתכנון פיננסי במתודת CFP ותכנון פרישה עם אנשי מקצוע מנוסים בתחום הפיננסי והפרישה, משפטים, מיסוי, חשבונאות וכל מה שצריך כדי למקסם את הטבות המס שלכם ולנצל באופן היעיל ביותר את הנכסים הפיננסיים והפנסיונים שלכם.

מעוניינים לשמוע עוד? צרו קשר לתיאום פגישת ייעוץ ראשונית!

תוכן עניינים הוראות רישום לאזור האישי במס הכנסה למה בכלל להירשם לאזור האישי במס הכנסה?

תוכן עניינים מתשלום מס להחזר מס! זהו המאמר השלישי בנושא "אם אתה חושב שיקר לשכור

תוכן עניינים מהו קיבוע זכויות? ואיך גמלאים, שהגיעו לגיל הזכאות, יכולים לנצל תהליך זה באופן

משרד ראשי: שער פלמר 3

חיפה, בניין התורן.

סניף גבעת שמואל: הערבה 1.

ת.ד 495 גבעת אלה 3657000

להרשמה לניוזלטר השאירו פרטים,

מבטיחים לשלוח רק דברים מעניינים :)

השאירו פרטים ומומחה של תאודור יחזור אליכם!